皆さんこんにちは。問題解決型税理士の内田智弘です。

今回は、税金を取り戻せる制度です!

単純に赤字になって、税金が戻るわけではないのですが、期間限定で、赤字になることによって、過去の税金が戻ってきます!

資金繰りの観点では、すごく助かる制度になるので、ぜひ検討してみてください!

- 欠損金の繰戻し還付とは?

- 欠損金の繰越控除とは違う制度なの?

- 今後はどうするか?

欠損金の繰戻し還付とは?

概要について

「欠損金の繰戻し還付」というのは、青色申告書である確定申告書を提出する事業年度に欠損金額が生じた場合に、

その事業年度開始の日前1年以内に開始した、いずれかの事業年度(以下「還付所得事業年度」といいます。)に繰り戻して、

過去の法人税額の還付を請求できるというものです。

原則的には、直前事業年度において納税した法人税のみ対象となりますね!

ただし、この制度は、平成4年4月1日から令和4年3月31日までの間に終了する各事業年度においては、以下の欠損金額のみ適用できます。

①清算中に終了する各事業年度の欠損金額

➁解散等の事実が生じた場合の欠損金額

③中小企業者等の各事業年度において生じた欠損金額

※新型コロナ税特法の特例により、適用が認められるものもあります。

適用対象法人

青色申告書を提出する法人および災害損失欠損金を有する法人

還付金額の計算

<算式>

還付金額 = 還付所得事業年度の法人税額

× 欠損事業年度の欠損金額 ÷ 還付所得事業年度の所得金額

具体的には、以下の前提条件の場合

直前事業年度 : 所得 ⇒ 1,000万円 法人税 ⇒ 300万円

当事業年度 : 欠損金額 ⇒ 500万円

300万円 × 500万円 ÷ 1,000万円 = 150万円の還付金額

となります!

適用要件

以下の要件をすべて満たす必要があります!

1.青色申告法人の場合

①還付所得事業年度から欠損事業年度の前事業年度までの各事業年度について連続して青色申告書である確定申告書を提出していること。

※続けて青色申告をしている必要があります!

➁欠損事業年度の青色申告書である確定申告書をその提出期限までに提出していること。

※還付を受けようとする申告も、きちんと提出期限までに提出が必要です!

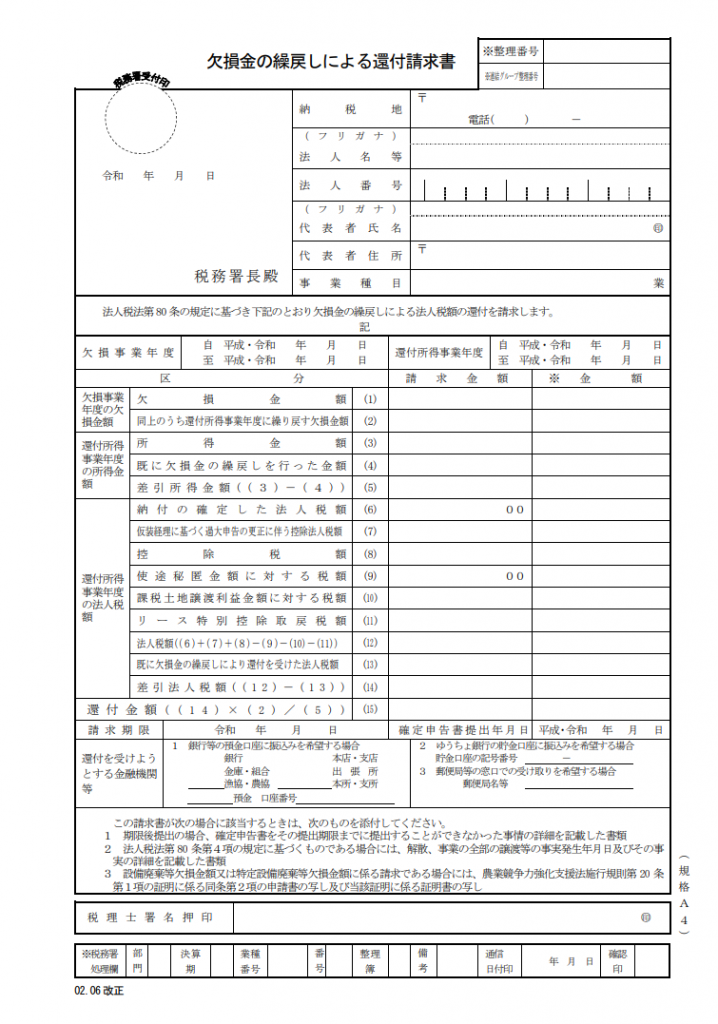

③上記②の確定申告書と同時に欠損金の繰戻しによる還付請求書を提出すること。

※確定申告書とは別に、「還付請求書」の提出が必要です!

今回は、青色申告法人を中心に説明をしているので、実際に検討する場合には、以下のリンクで確認してみてくださいね。

欠損金の繰越控除とは違う制度なの?

どちらかというと、なじみが多いのはこちらの制度(欠損金の繰越控除)ではないでしょうか?

簡単に説明すると、青色申告書を提出している法人で赤字(欠損金額)が生じて、翌事業年度以後の黒字(所得)と相殺することができる制度です。

もちろん、別の制度となっていて、どちらを利用するかは、その法人の選択になります。

繰越期間は約10年間可能ですが、中小法人等以外の法人(大規模な法人等)は控除限度額があるので注意しましょうね!

詳細は、以下のリンクで確認をお願いします!

【青色申告書を提出した事業年度の欠損金の繰越控除】へのリンクはこちらをクリック!

今後はどうするか?

まず前提としては、どちらの制度も(繰戻し還付も繰越控除も)欠損金額(赤字)が生じた事業年度で使える制度です。

その次に、前事業年度において、所得が発生し納税をしているかどうかを調べましょう!(このときに赤字であれば繰戻し還付は選択できません。)

納税が発生しているのであれば、選択できる状態にあるので、会社の資金繰り等を考慮してみてくださいね!

資金繰りを考えてみたりとか、とても約10年間で相殺できる欠損金額となっていないとか、であれば、繰戻し還付のほうがお得ですよね。

逆に、還付請求書というひと手間があるし、翌事業年度で使える範囲内の欠損金額であれば、繰越控除の選択でも良いですね。

まずは前提条件をしっかりと把握して、税務において、よりよい選択をしていきましょう!

今後、本投稿以外の分野でも税務関係等ののお困りごとがございましたら、ぜひご相談ください。