皆さんこんにちは。問題解決型税理士の内田智弘です。

今回は、土地の賃貸借のお話です!

親子間で土地を貸し借りするケース、非常に多いと思います。

そのときは、賃料はどうしたら良いでしょう?固定資産税だけ負担?その2倍くらい?無償でも大丈夫?贈与になって税金かからない?契約書が必要なの?

何もわからないまま進むのは不安ですよね。しっかりと確認して、安全な賃貸借をしましょうね。

- 使用貸借契約とは?

- 親の土地に子供が家を建てたときは?

- 使用貸借に係る土地を贈与により取得したときは?

- 親の借地に子供が家を建てたときは?

- 親名義の建物に子供が増築したとき

- 今後はどうするか?

使用貸借契約とは?

使用貸借という言葉をご存じでしょうか?

あまり、馴染みのない言葉かもしれませんね。

土地の賃貸借の契約形態の一種で、簡単に説明すると

賃貸借契約 ⇒ 地代のやりとりが有

使用貸借契約 ⇒ 地代のやりとりが無

ということになります。そのため、親族間では使用貸借契約が多く利用され、第三者間ですと、賃貸借契約が実務上は多いイメージですね!

そもそも、この使用貸借というのは、個人間の間でのみ利用できる形態となり、使用貸借があった場合の取扱いを昭和48年に、国税庁が公表しております。

使用貸借による土地の借受けがあった場合

建物等の所有を目的として使用貸借による土地の借受けがあった場合においては、借地権等の設定に際し、その設定の対価として通常権利金その他の一時金を支払う取引上の慣行がある地域においても、当該土地の使用貸借に係る使用権の価額は、零として取り扱う。

この場合において、使用貸借とは、民法第593条に規定する契約をいう。したがって、例えば、土地の借受者と所有者との間に当該借受けに係る土地の公租公課に相当する金額以下の金額の授受があるにすぎないものはこれに該当し、当該土地の借受けについて地代の授受がないものであっても権利金その他地代に代わるべき経済的利益の授受のあるものはこれに該当しない。

使用貸借においては、借地権の設定に際して、権利金の授受の対価が0円ということになります。そのため、親族間において使いやすい制度となるのですね。

また、借受け後、その土地の固定資産税相当額の負担以下である場合が使用貸借に該当し、経済的利益の授受があった場合には使用貸借に該当しない、とあります。

権利金の授受の対価も0円で、その借受け後の地代も少額に限定されるため、使用貸借契約においては、ほぼほぼ無償での土地の貸借が可能となります。

ただ、注意点としては、相続税評価をする場合には、借地権相当の価額が控除されないため、建物所有者に貸してはいるものの、自用地評価が相続税評価となりますので、注意が必要となります。

【使用貸借に係る土地についての相続税及び贈与税の取扱いについて】へのリンクはこちら!

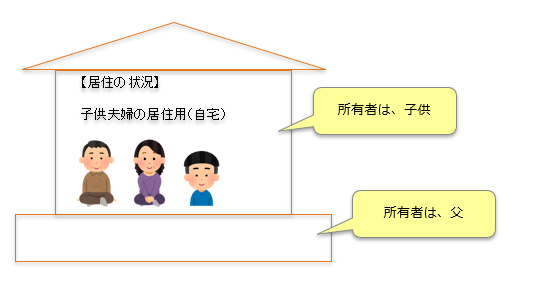

親の土地に子供が家を建てたときは?

子供夫婦が親の土地を使用貸借して、家を建てる場合はどうでしょう?

まず、使用貸借となりますので、権利金及び地代の支払いは、通常はありませんね。

この場合、借地権(権利金)相当額の贈与を受けるのではないかという疑問が生じますが、贈与税の課税はありません!

将来的に、土地を相続する場合には相続税の課税対象となりますが、子が父の生計一親族である場合には、小規模宅地等の特例により、評価額の80%減額の適用の可能性がありますので、事前に計画して、相続対策はしていきましょう!

使用貸借に係る土地を贈与により取得したときは?

使用貸借契約のある、土地を贈与した場合はどうなるでしょう?

使用貸借で借り受けた土地の上に建築した家屋を貸家としている場合に、その敷地の贈与を受けたときは、自用地の贈与を受けたことになります。

これは、先述しましたが、使用貸借により土地を使用する権利の価額は0円として取り扱われていることによるものです。

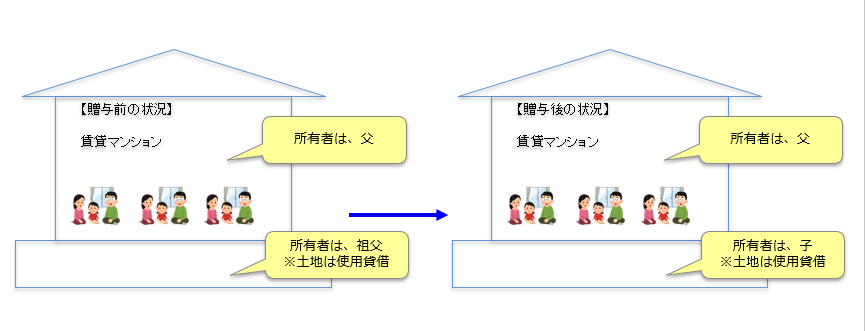

親の借地に子供が家を建てたときは?

親が第三者から土地を借受け、その借地権に、子が家を建てたときはどうなるでしょう?

親の借地に子が家を建てたときに親に権利金や地代を支払うことは通常ありませんので、親の借地権を子が権利金や地代を支払うことなく無償で使用した場合には、借地権の使用貸借となります!

そして、借地権の使用貸借による借地を使用する権利の価額は0円として取り扱われていますので、子に贈与税が課税されることはありません!

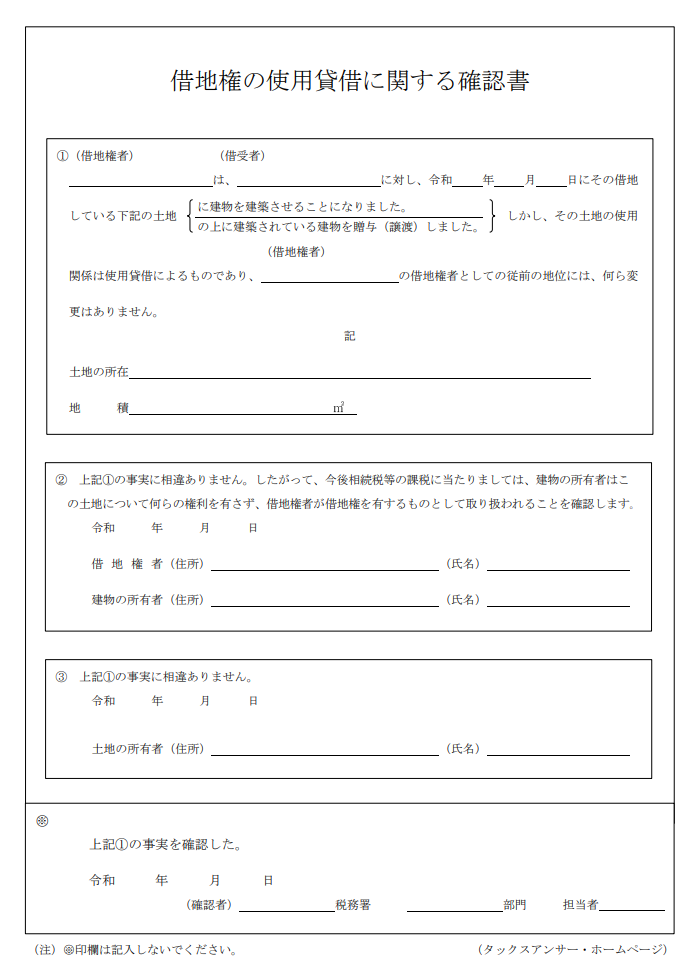

この場合では、「借地権の使用貸借に関する確認書」を税務署に提出しておきましょう。

この確認書は、借地権を使用する子と借地人である親と地主の3人が、その借地権を使用貸借で又借りしていることを連名で確認するものです。

なお、借地権の貸借が使用貸借に当たらない場合には、実態に応じて、借地権又は転借権の贈与として贈与税がかかる場合がありますので注意しましょう!

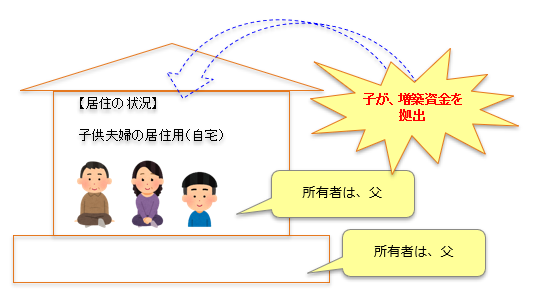

親名義の建物に子供が増築したとき

増築をする際に、すべての持分を父が所有している建物に対して、子が金銭を拠出したときはどうなるでしょう?

親名義の建物に子が増築した場合、「増築部分」は建物の所有者父の所有物となります。

この場合、親が子に対して対価を支払わないときには、親は子から増築資金相当額の利益を受けたものとして贈与税が課税されます!

しかし、子が支払った増築資金に相当する建物の持分を、親から子へ移転させて共有とすれば、贈与税は課税されません!

なお、この場合、親から子への建物の持分の移転は、親から子に対する譲渡となり、原則は譲渡利益が生じるときは譲渡所得の課税対象になりますが、共有とするための譲渡および親子間の譲渡であることから、居住用財産を譲渡した場合の特例は適用できません。

今後はどうするか?

土地の貸借関係は、その設定時、運用時、売却時や相続贈与時で、取り扱いが複雑なケースがあります。

とくに借地権が絡むケースでは、地代が適正なのかどうかで、その相続税評価額が想定よりも変わることもあります。

また、土地は相続税の特例の小規模宅地等の特例が非常に大きなポイントとなるのですが、所有者関係や建物の使用状況がさまざまな要件となります。

ぜひ現状分析をしていただいて、将来の相続につながる対策をしていただければと思います。

今後、本投稿以外の分野でも、以下のような税務関係等ののお困りごとがございましたら、ぜひご相談ください。

・相続税の申告が必要かどうか判断する。

・おおよその相続税をシミュレーションする。

・相続財産を分割する際の不動産のおおよその価値を把握する。

・現状の株価を試算して事業承継を考える。

・創業するので、相談にのってほしい。

・法人化のメリットとデメリットを聞きたい。

内田税理士事務所 代表税理士 内田 智弘