皆さんこんにちは。問題解決型税理士の内田智弘です。

よく110万円の非課税という言葉を耳にすると思いますが、これは暦年贈与という課税制度になります。

暦年、つまり、1月1日から12月31日までの財産の贈与(移転)に関して課税がされる制度となります。

もちろん、コツコツ贈与すれば、かなりの金額で非課税を使えるのですが、注意点もあるので、おさらいしていきましょう!

- 暦年贈与課税制度とは?

- 贈与税の実効税率ってどのくらいなの?

- 併せて使える税制はある?

- かわいい孫にも財産をあげたい!

- 今後はどうするか?

暦年贈与課税制度とは?

冒頭でも説明しましたが、1月1日から12月31日までの財産の贈与(移転)に関して課税がされる制度となり、その非課税枠が110万円となります。

要するに、110万円を超えた部分に課税される仕組みです。

相続税法第21条の5

贈与税については、課税価格から六十万円を控除する。

措置法第70条の2の4

平成13年1月1日以後に贈与により財産を取得した者に係る贈与税については、相続税法第21条の5の規定にかかわらず、課税価格から110万円を控除する。

110万円を毎年贈与するかたが、かなり多いので、税率ってあまり認知されてないのではないでしょうか?

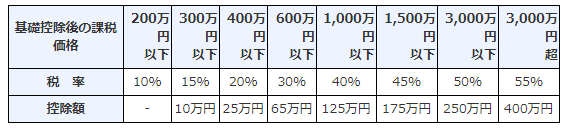

特例贈与財産の特例税率

直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上のかた(子や孫など)への贈与税の計算では、ちょっとだけ税率が優遇されています。

一般贈与財産の一般税率

上述した「特例贈与財産」以外の財産に対する税率となります。

15%の税率から、高い税率が課税される金額が、徐々に早くなります!

いずれにしても、最高税率は55%です!

贈与税の実効税率ってどのくらいなの?

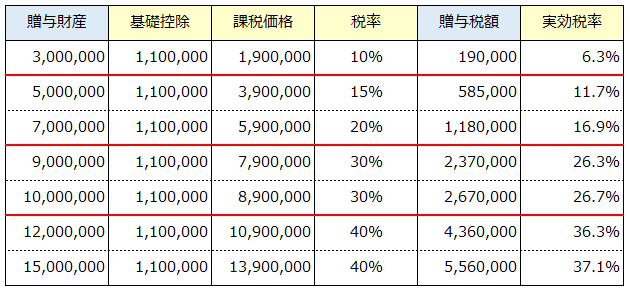

最高税率が55%でしたが、実効税率(贈与財産に対しての税金の割合)って気にしたことはありますか?

ちょっと例を提示してみると、こんな感じになります。

※特例税率により計算します。

実際には、

700万円贈与しても、10%台ですね!

単純には、相続税率の最高税率が仮に30%台とすると、絶対に贈与したほうが良さそうですね。

さらには、900万円の贈与財産だとしても、3人の子供に贈与してあげれば、6.3%の税率で財産を贈与(移転)してあげることが可能となりますね!

税率は、受贈者(財産を受ける側)ごとになるので、財産が多い場合には、いろいろ検討できそうです。

あわせて使える税制はある?

この非課税枠110万円は、ほかの贈与税制と組み合わせて非課税枠を拡大させることも可能です。

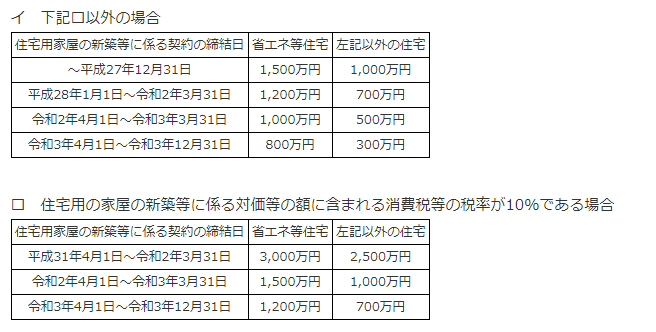

住宅取得等資金贈与

平成27年1月1日から令和3年12月31日までの間に、父母や祖父母など直系尊属からの贈与により、自己の居住の用に供する住宅用の家屋の新築等の対価に充てるための金銭等を取得した場合において、一定の要件を満たすときは、非課税限度額まで、贈与税が非課税となる制度です。

最大で3,000万円+110万円の非課税枠となりますが、年々減少しているので急いだほうが良いと思いますか?

実はこの制度、知る限り、延長を繰り返す傾向があります。。。

そのため、もしかすると、公表されている期間を経過する頃の税制改正でも最初の期間は多額の非課税限度額になる可能性もあると思ってます。。。

ご参考までに。

【直系尊属から住宅取得等資金の贈与を受けた場合の非課税】へのリンクはこちらをクリック!

教育資金贈与

こちらはちょっと種類が違ってきますが、もちろん、別枠で教育資金贈与非課税枠があります。

平成25年4月1日から令和3年3月31日までの間に、30歳未満のかたが、教育資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属(父母や祖父母など)から信託受益権を取得した場合、書面による贈与により取得した金銭を銀行等に預入をした場合等の金銭等の価額のうち1,500万円までの金額に相当する部分の価額については、教育資金非課税申告書を提出することにより、受贈者の贈与税が非課税となります。

概要がかなり長くなりましたが、金融機関の口座を作る必要があります。

そして、その口座に贈与金額を入金することが前提となり、贈与税の非課税が適用となる制度です。

ただ、その都度の扶養義務者間の教育費の贈与は、そもそも非課税となるため、制度の利用は、よく検討しましょう。

かわいい孫にも財産をあげたい!

お子さんへの贈与もしたいですが、お孫さんにも贈与してあげたいですよね。

というより、お孫さんへの贈与のほうがメリットになることもあるのです!

相続税の計算の制度で「3年以内加算」という制度があり、相続で財産を取得する人に対して、過去の相続開始前3年以内に贈与があると、その贈与財産は相続税で精算(相続財産に持ち戻し)しなければならない制度があります。

【贈与財産の加算と税額控除(暦年課税)】へのリンクはこちらをクリック!

そのため、代襲相続人でない限りは、お孫さんは原則的に財産を取得しないと思いますので、3年以内加算の適用もありません!

しかし、あまりに年齢が若すぎると、教育上の観点からあまり良くはないと言われているので、保険契約を活用する等の対策をしっかり行いましょう!

今後はどうするか?

この暦年贈与制度というのは、コツコツ贈与が適している贈与制度となるため、長期計画が必ず必要となります!

また、相続税率との比較をしてから贈与を検討したほうが、最大限のメリットを受けられるので、ぜひ相続税額試算を精密に行ってから、実効税率を気にして贈与をしましょう!

簡易の相続税額試算では効果は薄いかもしれません。。。

さらには、教育上の観点も考慮したうえで、お孫さんへの贈与も、かなりメリットが大きいので、こちらも併せて検討してみてくださいね!

今後、本投稿以外の分野でも税務関係等ののお困りごとがございましたら、ぜひご相談ください。

※投稿における条文は、簡略化のため、一部省略しておりますので、ご了承ください。