皆さんこんにちは。創業支援税理士の内田智弘です。

今回は、所得税の配偶者控除のお話です!

昔から「扶養の範囲内で働く」なんて言葉があるように、夫の税金のために勤務を制限する働きかたがありますよね。

その勤務の制限をするためには、制度を理解し、収入金額を考える必要があります!

令和2年以降では、どのように変わっているのでしょうか。

- 配偶者控除とは?

- 配偶者が給与所得だけの場合は?

- 給与所得以外の収入がある場合は?

- 今後はどうするか?

配偶者控除とは?

概要

納税者に、「所得税法上の控除対象配偶者」がいる場合には、一定の金額の所得控除が受けられます。これを配偶者控除といいます。

控除対象配偶者の要件

控除対象配偶者とは、その年の12月31日の現況で、以下の4つの要件のすべてに当てはまる人です!

なお、平成30年分以後は、控除を受ける納税者本人の「合計所得金額が1,000万円を超える場合」は、配偶者控除は受けられません!

・民法の規定による配偶者であること(内縁関係の人は該当しません。)。

・納税者と生計を一にしていること。

・年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること。

(4) 青色申告者等の事業専従者としてその年を通じて一度も給与の支払を受けていないことでないこと。

控除額の制限

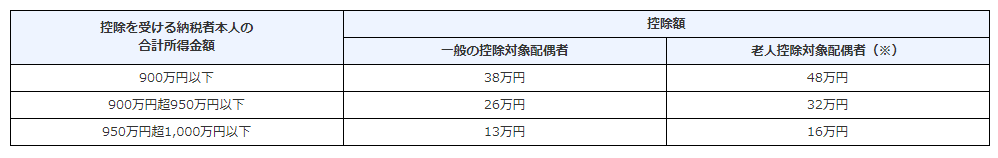

控除額は、控除を受ける納税者本人の合計所得金額、及び控除対象配偶者の年齢により以下の表のとおりになります!

配偶者が給与所得だけの場合は?

要件としては、合計所得金額が48万円ということでしたが、実際、給与だけの場合はどうなるでしょう?

基礎控除額が48万円で、給与所得控除額が55万円ありますので、合計すると103万円となります。

その結果、給与「収入」(給与の総額)が、103万円以下であれば、配偶者控除を受けることができます!

給与所得以外の収入がある場合は?

考え方は一緒なのですが、例えば、事業所得や不動産所得の場合は、所得(利益)の計算式が「収入-必要経費」となりますので、この点に注意が必要です!

計算例)

①給与収入が85万円、不動産所得が10万円の場合

給与所得=給与収入-給与所得控除=85万円-55万円=30万円

合計所得金額=給与所得の金額+不動産所得の金額=30万円+10万円=40万円

⇒ 基礎控除額48万円以下なので、適用ができます。

②給与収入が95万円、不動産所得が10万円の場合

給与所得=給与収入-給与所得控除=95万円-55万円=40万円

合計所得金額=給与所得の金額+不動産所得の金額=40万円+10万円=50万円

⇒ 基礎控除額48万円を超えてしまうため、受けることが出来ません!

③給与収入が80万円、不動産所得が30万円の場合

給与所得=給与収入-給与所得控除=80万円-55万円=25万円

合計所得金額=給与所得の金額+不動産所得の金額=25万円+30万円=55万円

⇒ この場合も、基礎控除額48万円を超えてしまうため、受けることが出来ません!

【配偶者の所得がいくらまでなら配偶者控除が受けられるか】へのリンクはこちら!

今後はどうするか?

配偶者控除を受けるための収入のラインのところであれば、勤務を制限する等の措置が必要となりますが、本来、もっと稼ぐことができるのに、配偶者控除ばかりに目がいってしまっては、本末転倒です!

配偶者控除にどの程度の税効果(最高税率によって異なります。)があるのか、適用を受けないとすると、どの程度の収入が見込めるのか、そのための時間はどの程度要するのか等の全体的なバランスを考えて決めていきましょう!

今後、本投稿以外の分野でも、以下のような税務関係等ののお困りごとがございましたら、ぜひご相談ください。

・相続税の申告が必要かどうか判断する。

・おおよその相続税をシミュレーションする。

・相続財産を分割する際の不動産のおおよその価値を把握する。

・現状の株価を試算して事業承継を考える。

・創業するので、相談にのってほしい。

・法人化のメリットとデメリットを聞きたい。

内田税理士事務所 代表税理士 内田 智弘