突然、海外赴任が決まったとき、海外に住んでいるときに、税務関係はどうなるのでしょう?

申告は?納税は?もしかして、税務調査は免除?

税務に関する手続き関係等を詳しく見ていきましょう!

- まずは納税管理人を

- 不動産所得があった場合は?

- 帰国した場合の確定申告

まずは納税管理人を

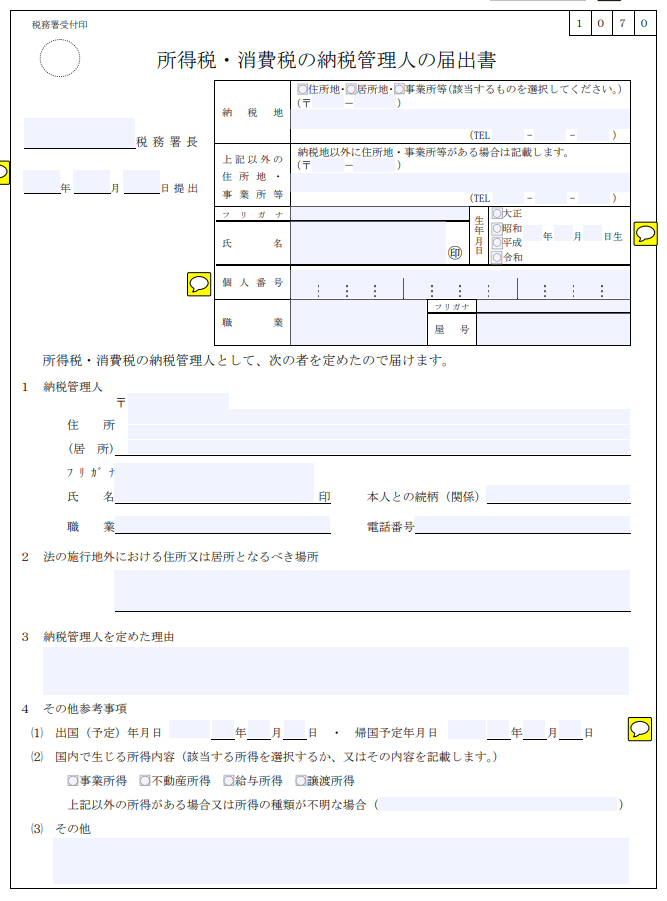

海外転勤により国内に住所を持たなくなる場合には、納税関係の手続きや税務対応が出来なくなりますので、国内居住の誰かに代理してもらう必要があります。

その代理をする人物が納税管理人となります。

現代の税務手続きの方法としては、電子申告や電子納税によって申告と納税が問題なく行えるのは事実なのですが、万が一のことがあった場合の税務対応や書類の郵送受取りのために、国内居住の納税管理人を定めなければなりません。

個人である納税者がこの法律の施行地に住所及び居所を有せず、若しくは有しないこととなる場合又はこの法律の施行地に本店若しくは主たる事務所を有しない法人である納税者がこの法律の施行地にその事務所及び事業所を有せず、若しくは有しないこととなる場合において、納税申告書の提出その他国税に関する事項を処理する必要があるときは、その者は、当該事項を処理させるため、この法律の施行地に住所又は居所を有する者で当該事項の処理につき便宜を有するもののうちから納税管理人を定めなければならない。

国税通則法 第117条

【海外転勤と納税管理人の選任】

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1923.htm

不動産所得があった場合は?

海外転勤の場合、必ず区切りとしての出国日がありますので、税務においてもその出国日が基準となります。

年の中途で海外勤務となった年分

(1)出国時までに納税管理人を指定した場合

原則通りの申告及び納税となるため、翌年2月16日から3月15日までに確定申告および納税をする必要があります。

(2)納税管理人を指定しないで出国した場合

まずは国内に居住していた期間分を出国日までに確定申告および納税する必要があります。

このケースはここで終わらないのです。

さらに、既に申告した分を含めた年間分を翌年2月16日から3月15日までに確定申告および納税をする必要があります。

これを確認すると、絶対に納税管理人を定めるべきであることがわかりますね!

【海外転勤中の不動産所得などの納税手続き】

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1926.htm

年間を通じての海外勤務している年分

海外に住んでいる年間を通じて国内源泉所得(国内で発生した収入等)がある場合、一定の所得以上で、原則通り、翌年2月16日から3月15日までに確定申告および納税をする必要があります。

この場合の所得控除については、少しだけ制限があり、雑損控除、寄附金控除、および基礎控除のみ適用可能となります。

ふるさと納税も対象ですね!

なお、その海外国と日本との間で租税条約が締結されている等の一定の要件を満たす場合には、社会保険料も一部控除することができる可能性があります。

帰国した場合の確定申告

ようやく海外赴任から帰国した際には、まず納税管理人の解任手続きをしましょう。

選任とは逆の届出となり、国内居住者となりますので、納税管理人は不要ですね!

また、確定申告は出国時のような面倒なことは不要で、海外居住時の国内源泉所得(国内で発生した収入等)と帰国後に生じた全ての収入を併せて、翌年2月16日から3月15日までに確定申告および納税をする必要があります。

【海外出向者が帰国したときの確定申告】

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1935.htm